こんにちは。Akiです。

インデックス投資に徐々に慣れてくると、「ETF」というワードが気になる方も多いのではないでしょうか。

投資家さん

投資家さんわたしもETFの方が手数料が安いよ

と聞いて、一時期とても興味を持ちました。

でも今は、

やっぱり投資信託でやっていこう!

という結論に落ち着いています。

今日は、ETFと投資信託を比較して、わたしが投資信託一択でやっていこうと思った理由と、王道のインデックスとは少し違う、高配当株ETFをお話していこうと思います。

ETFと投資信託、インデックス投資をするならどっちがいい?

ETFとは「Exchange Traded Funds」の略で、日本では「上場投資信託」と呼ばれています。

名前からもわかるように、証券取引所に上場している投資信託のことをETFと呼ぶのですね。

ちょっとわかりにくいね

市場に上場しているということは、

株と同じように、

市場が開いている時間帯なら、いつでもリアルタイムで取引ができるなど、投資の面白味も味わえるので、知識が増えてくるにつれチャレンジしたくなりますよね。

押さえておきETFの特徴

◎ETFは、投資信託よりも、銘柄が少ない

投資信託には、

手数料高すぎ!などの、いわゆるボッタクリ銘柄もあるよ。

◎ETFは、証券会社でのみ取り扱いがある

投資信託は、

銀行や郵便局でも取り扱いがあるよ

投資信託は、各金融機関で購入できる銘柄が違うから、金融機関選びも大事です。

◎ETFは、リアルタイムで取引ができる

投資信託は、

1日1回決まる「基準価格」で取引するよ。

特に、米国株などの海外ファンドは、申込日の翌営業日に約定するから、買いたいタイミングがあった場合はタイムラグがでます。

◎ETFは、手数料が安い

同じインデックスと連動する場合、ETFの方が手数料が安いよ

代表的なインデックスに連動する投資信託とETFを比較してみた!

ところで。

インデックス投資をする場合、

同じ指数に連動する投資信託とETFがある場合もありますよね。

VTと全世界株式、VTIと全米株式、VOOとS&P500などだね

どちらにどんなメリットデメリットがあるのか、気になる方も多いと思うので

わたしの運用しているインデックスで比較してみました。

手数料が安め!S&P500に連動する投資信託とETFでの比較してみた!

「eMAXIS Slim米国株式 S&P500」(投資信託)

△管理費用(含む信託報酬)・・0.0968%

◎買付手数料・・・なし

△取引・・・基準価格(1日1回)

◎購入可能単価・・・少額(最低金額100円)

「VOO」(ETF)

◎経費率・・0.03%

◎買付手数料・・・なし

◎取引・・・市場価格(リアルタイム)

△購入可能単価・・・高額(46,720円)

△分配金・・・自分で再投資する必要がある

△その他・・・二重課税の手続きを自分でする必要がある

手数料が0.06%しか変わらないなら、色々手間がかからない投資信託のほうがいいかも?

※株価は2022年1月31日の終値、1ドルは115円で試算

手数料が高め!

NASDAQ100に連動する投資信託とETFでの比較してみた!

「eMAXIS NASDAQ100インデックス」(投資信託)

△管理費用(含む信託報酬)・・0.44%

◎買付手数料・・・なし

△取引・・・基準価格(1日1回)

◎購入可能単価・・・少額(最低金額100円)

「QQQ」(ETF)

◎経費率・・0.2%

◎買付手数料・・・なし

◎取引・・・市場価格(リアルタイム)

△購入可能単価・・・高額(4,0467円)

△分配金・・・自分で再投資する必要がある

△その他・・・二重課税の手続きを自分でする必要がある

手数料が0.2%も変わるから、ETFを検討してもいいかも?

※株価は2022年1月31日の終値、1ドルは115円で試算

色々調べてみた結論としては、

手数料が高めの商品を購入検討するときは、ETFを検討してみるといいのでは?ということです。

ただ、仕事も子育てもしているわたしは、

あまり投資に手間をかけると続けるのが大変かな?と思っているので、投資信託一択で運用しています。

高配当株ETFってなに?下落相場で持っていると安心って本当?

今年は米国株市場が下落傾向なので、

コロナショック以降の上昇相場に投資を始めた方は、年明けから資産の目減りをまのあたりする機会が増えてきたので、不安になるときもありますよね。

そんなときに、

持っておくとメンタルが安定する、といわれるアイテムに、高配当株ETFとうものがあります。

理由は、

株価が下がっても、分配利回りは安定している傾向があるからです。

投資を始めていたら、

VYM、SPYD、HDVという名前は、一度は聞いたことがあるのではないでしょうか。

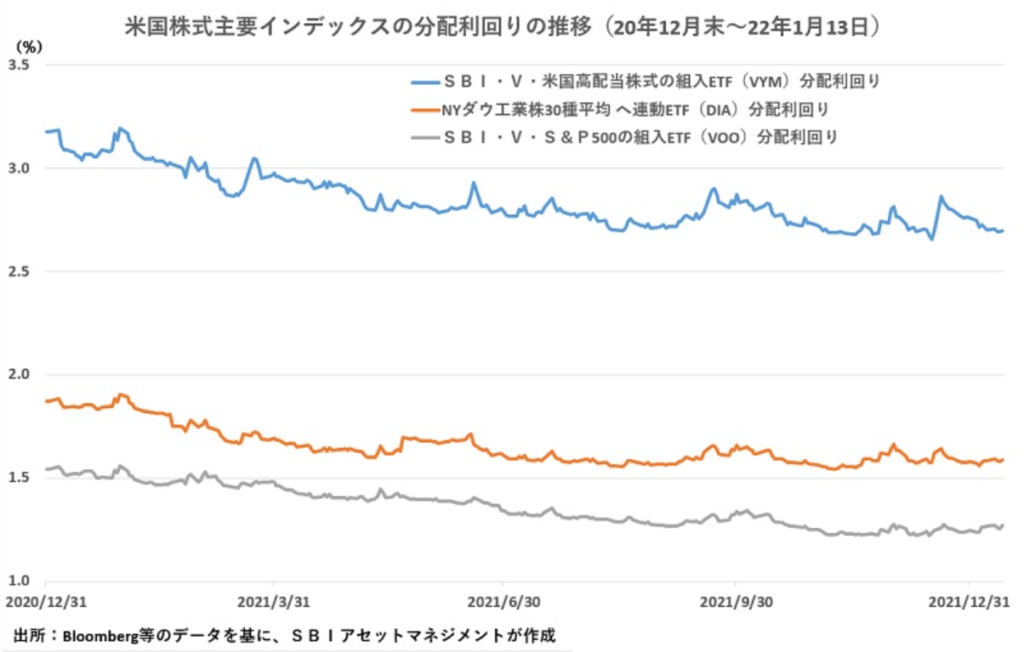

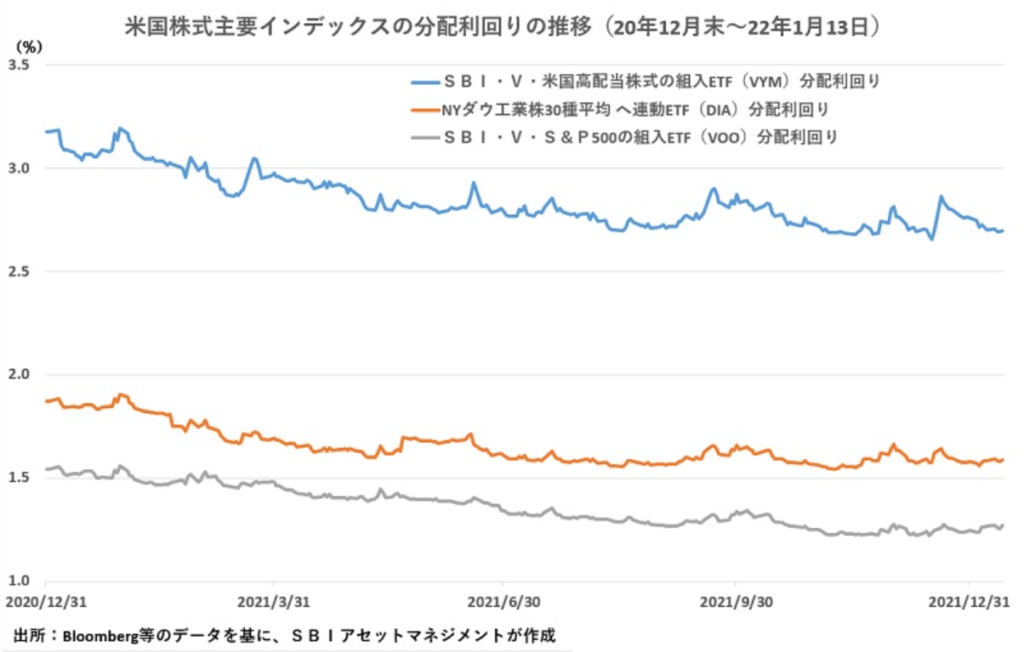

上のグラフの通り、

例えばVYMを保有していれば、株価の上がり下がりにあまり左右されずに、2.5%~3.5%の分配利回りを得ることができそうです。

しかも、購入時期によって利回りが変わるから、株価下落時に購入したほうがより高利回りを期待できます。

インデックス投資の基本は、

長期で運用!

分配金は再投資して、

複利の力で売却時利益を大きく育てる!

ということだったと思いますが、

高配当株ETFは、

安定した分配金で定期的な収入(インカムゲイン)を得ながら、ファンド自体の値上がりによる売却益(キャピタルゲイン)も期待できる優秀な商品です。

VYM株価推移

代表的な米国株高配当ETFはこちら

◎VYM

大型株を中心に予想配当利回りが市場平均を上回る銘柄で構成。

◎SPYD

不動産や金融セクターメインの銘柄で構成。

◎HDV

生活必需品、エネルギー、通信など、景気に左右されにくい銘柄で構成。

株価自体も順調に右肩上がりなんだね!

とても魅力的な高配当株ETFなので、

すぐに買ってみよう!となる方もいるかと思うのですが、少しだけ落ち着いて考えみましょう。

安定した配当金利回りといっても、もし、配当金だけで生活しようとしたらいくら投資したらよいのでしょうか?

例えば、自分の生活費が年間300万円必要で、V Y Mの配当金だけでまかなおうとしたら、1億円以上投資しないといけない計算になりますよね。

現状、自分や家族が、働いてもらっているお給料で生活できていて、今後も投資できる時間が長くあり、

保有している資産が一時的に暴落しても、狼狽売りせずに持ち続けていけそうなマインドを持っているなら、あえて高配当株ETFに投資しなくてもいいかもしれません。

それよりも、分配金を再投資できる王道のインデックスファンドにコツコツと積み立てた方が、複利の力で早くお金待ちに近づけるからです。

でも、

定期的な配当金がもらえることが、投資をしていく上で心の支えになったり、投資資金がたっぷり手元にある方などは、高配当株ETFは、とても魅力的な商品だと思います。

わたし的には、

もし、宝くじなど当たって大金が手に入ったり、十分な資産を築けたあかつきには、

高配当株ETFはぜひ購入してみたいです。笑

参考になれば嬉しいです。